Digitale Kundenberatung – Kunden überfordert, Kundenbetreuer konkurrenziert?

Ende Januar begrüssten wir einmal mehr Vertreterinnen und Vertreter beratender Banken in unserer Interessensgemeinschaft Beratungsunterstützung, um gemeinsam über Herausforderungen in der digital unterstützten Bankberatung zu diskutieren. Funktionieren Konzepte der klassischen Kundenberatung auch in der Selbstberatung? Sind Kundinnen und Kunden damit überfordert? Werden Kundenbetreuer:innen dadurch konkurrenziert? Dieses Mal durften wir Vertreter:innen der Basler Kantonalbank mit der Bank Cler, der Luzerner Kantonalbank, Schaffhauser Kantonalbank, dem Vermögenszentrum VZ und der Hypothekarbank Lenzburg begrüssen. Damit waren in der Runde drei Herangehensweisen von Banken vertreten:

- Die Chancen und Flexibilität beim Einsatz einer Eigenentwicklung in der Kundenberatung

- Die Komplexität beim Change durch die Einführung einer Standardsoftware und

- Die Herausforderungen der Koordination in der Beratung mit hybriden Ansätzen, bei denen papierbasierte Beratungsbögen und digitale Rechner durch Kundenbetreuer im Beratungsgespräch kombiniert werden.

Unser Thema drehte sich um den Ausbau der digitalen Kanäle und die Ideen, die die Teilnehmenden hier bereits verfolgen. Ausserdem beschäftigten wir uns damit, welche Strategien die Teilnehmenden anlegen und was sie bereits über die Interaktion mit Kunden und Nutzer:innen wissen. Schliesslich wurde auch die Akzeptanz und Affinität der Beratenden häufig tangiert. Wichtig war uns die Abgrenzung von Wissen zu Annahmen.

Dass Banken unterstützende digitale Werkzeuge in die Beratungstermine bringen, ist heute beinahe ein de-facto Standard. Die eingesetzten Systeme versprechen einiges:

- direktere Ergebnisse im Gespräch

- genauere Berechnungen

- nachvollziehbarere (Zwischen-)Ergebnisse

- eine erhöhte Entscheidungsfähigkeit.

Aber was kommt nach der Kundenberatung? Oder davor?

Kundenberatung ist keine isolierte Aktivität der Bank

Kunden bewegen sich durch unterschiedlichste Kanäle. Sie bereiten z. B. ihr Wissen in der digitalen Welt vor oder schlagen nach einem Beratungsgespräch noch etwas nach. Bei der Einführung von Systemen in die Beratung eröffnet sich (theoretisch) die Möglichkeit, Daten durchgängig anzureichern und zu verwenden. Dann stellt sich oft auch die Frage, welche Möglichkeiten in die Selbstbedienung herausgegeben werden können oder sollten. Aber auch, was in offenen und geschlossenen Bereichen sein soll und wie jüngere Segmente angesprochen werden können.

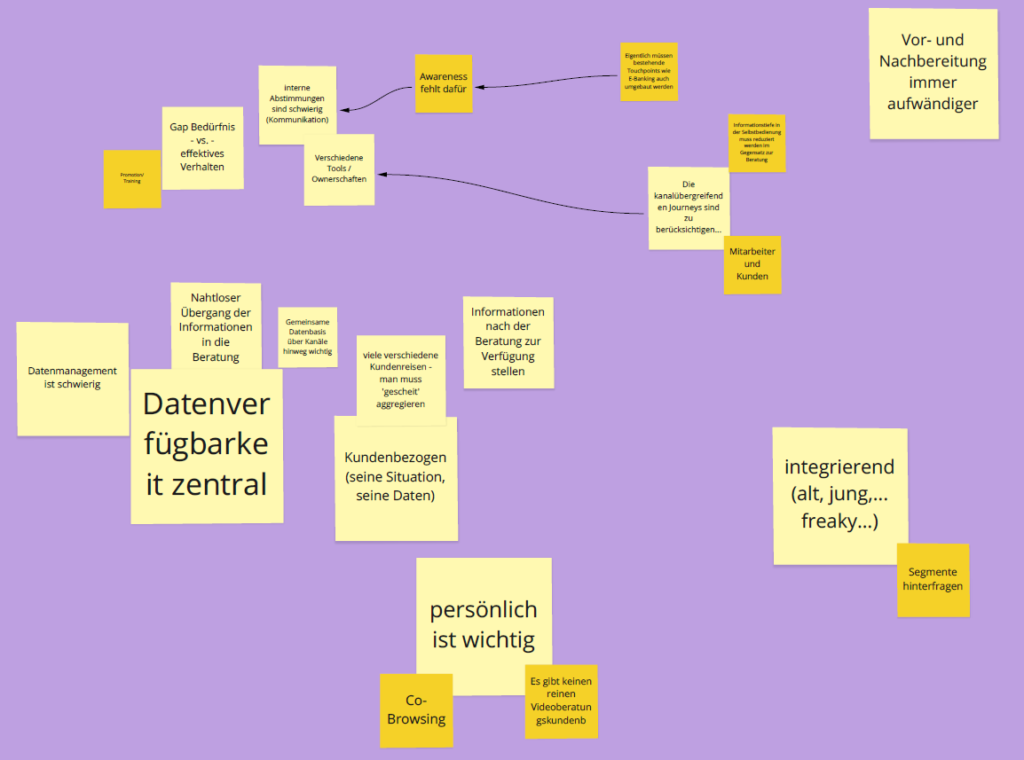

Deshalb haben wir uns die Frage gestellt, wie die neue Zusammenarbeit von Kund:innen und Bank über Kanäle hinweg inszeniert werden kann. Zur Fragestellung konnten wir sammeln, was wir bereits wissen und wo wir Annahmen machen.

Was wissen wir über die kanalübergreifende Inszenierung der Beratung?

Interessant in der Diskussion, was uns nun über die Grenzen der Beratungsgespräche hinweg herausfordert, war besonders ein Aspekt. Bestehende digitale Produkte wie das E-Banking werden in der Regel durch das Vorhandensein der Beratungsapplikationen deutlich herausgefordert. «Traditionell» fällt dem E-Banking nur die Transaktionsaufgabe zu, aber es kommen nun vor allem typische Portalfunktionen und auch eine Zergliederung von Funktionalitäten hinzu. Letztere werden nicht mehr nur im Hochsicherheitszentrum E-Banking sondern auch in zugänglicheren Touchpoints erwartet.

Dabei sind die konzeptuellen Herausforderungen auf dem Produkt nur eine Seite der Problemstellung. Die Komplexität verbundener Kundenreisen (Customer Journeys) ist zudem schwierig innerhalb der Bank zu vermitteln. Dass die Nutzung eines digitalen Produkts im Gespräch Anforderungen ausserhalb dieser Situation triggert ist nicht unbedingt offensichtlich.

Eine weitere Problemstellung ergibt sich aus der Datenhaltung. Welche Daten erfasse ich wo in welcher Art und welche davon schreibe ich tatsächlich in ein Kernsystem zurück. Hier sind unsere Teilnehmenden sehr unterschiedlich unterwegs. Sowohl die Akzeptanz der Vorgaben durch das Kernbankensystem als auch die kompromisslose Abstraktion sind hier Strategien, die selbstredend unterschiedliche Möglichkeiten eröffnen oder eine Reihe an Restriktionen verursachen. Optimistischer hinsichtlich zukünftigen Ausbaus sind hier aber diejenigen Teilnehmenden, die sich für (Micro-)services und Abstraktionsschichten entscheiden, da ihre Infrastrukturen flexibler seien.

Die persönliche Beratung bleibt wichtig

Dramaturgisch ist sich die Runde der Teilnehmenden einig, dass die Beratung als persönlicher Touchpoint wichtig bleibt. Auch mit der Corona-Situation wird persönliche Kundenberatung nachgefragt. Der Entscheid, die Beratung mit dem physischen Unterstützungstool nun auf geteilten Screens durchzuführen (Co-Browsing), hilft nur begrenzt. Noch schlimmer als bei den Tools für die Unterstützung physischer Beratungsgespräche wurden nun kurzfristig Lösungen den Kundenbetreuern auf den Tisch gelegt, ohne den Umgang zu trainieren oder handhabbare Vorgaben für die Remote-Koordination zu machen. Die Beratenden sind auch Nutzer! Sie gingen vergessen. Gegenseitig bestätigt haben sich die Teilnehmenden letztlich aber darin, dass es auch hier keinen reinen Videoberatungskunden gibt. Genauso wenig wie es reine Online-Kunden gibt. Das heisst Kunden erleben mehrere Touchpoints wodurch sie einen qualitativen Vergleich der Dienstleistung haben und genau deshalb auch die persönliche Beratung weiter nachfragen.

Schliesslich können wir uns bei einem Punkt in der gesamten Teilnehmendenrunde auf viele Untersuchungen mit Kunden stützen: Die Segmente als Nutzungsmotivationsgefässe zu verwenden, ist nicht zielführend. Ein Private-Banking-Kunde verhält sich bei der Nutzung von Medien nicht zwingend anders als ein vermögender Privatkunde oder eine Retail-Kundin. Segmente sind zudem häufig schubladisierend und wirken sich – ungeschickt kommuniziert – sogar negativ auf das Kundenerlebnis aus.

Ausgestaltung begleitender Berührungspunkte

Themen, bei denen zum Teil wilde Annahmen gemacht werden, sind zum Beispiel bei der Ausgestaltung der begleitenden Touchpoints auf der Customer Journey anzutreffen. Hier werden oft auf Teufel komm raus lediglich vollständig digitale Selbstbedienungslösungen bevorzugt lanciert. Aus der Sicht unserer Teilnehmenden hat das nur selten einen Fit mit dem, was man in der Beratung und mit den Bestandeskunden erreichen möchte. Auch deshalb fehlt es noch an differenzierten Einsichten zu kanalübergreifenden, realen Kundenreisen. Einsichten, aus denen mehr über die Kund:innen, Unterschiede in den Zielgruppen, den Kontext, in dem bestimmte Aktivitäten stattfinden (muss alles aufs Smartphone?) und die Dringlichkeit von Anliegen klar wird.

Aus unserer Erfahrung bei evux ist genau diese Art der Einsicht zu Kunden und Nutzerinnen bzw. Nutzern essenziell für den Ausbau von einzelnen, aber auch verbundenen Touchpoints. evux unterstützt in diesem Bereich Vorhaben in verschiedenen Branchen und kann über die Erfahrung mit dem Thema Banking tiefe Einsichten zu Personas und Verhalten aufklären sowie den Übergang zur (Neu-) Gestaltung begleiten. Wir stossen dabei regelmässig auf Erkenntnisse, die Segmente über den Haufen werfen und die typischen Schwierigkeiten komplett auflösen, die wir bei einer segmentsorientierten Produktentwicklung beobachten. Zum Beispiel beim Einstieg in die digitale Dienstleistung: Dies segmentsunabhängig und verhaltensorientiert gestaltet, bereitet deutlich mehr Freude sowohl beim Bauen als auch beim Nutzen.

Und genau in diesem Sinne – im Sinne der Nutzerinnen und Nutzer – gingen wir in die offene Diskussion über. Dafür hatten Seline und Kai, unsere zwei jüngsten evux-Mitarbeitenden, ein Video vorbereitet. Darin haben sie junge Menschen zwischen 22 und 26 gefragt, was sie über Banking und finanzielles Wohlbefinden denken. Überraschungen und Nachdenkliches inklusive – uns hat es wieder Spass gemacht!

Bist du interessiert, eine Einladung zum nächsten Treffen zu erhalten? Melde dich bei uns!